Day1に引き続き、Day2のプログラムのハイライトです!

Day1に比べInsurTech企業の登壇が多く見受けられました。

その中でも特に興味深かったものを2つご紹介いたします。

Fireside chat with Chris Wei:巨大総合保険グループAvivaによる今後の保険業界の洞察

登壇者はChris Wei氏です。

同氏はAviva AsiaとFriends Provident InternationalのExecutive Chairmanであり、かつ Aviva DigitalのGlobal Chairmanも勤めるアジアにおける保険業界のキーパーソンです!

Avivaは世界20か国以上の地域に展開している巨大な保険グループです。

Friends Provident Internationalは主に生命保険と投資商品を扱う会社で、現在はAviva Groupの一部となっています。

プレゼンテーションのテーマは”Digital Disruption”。

IT革命により、既存の保険業界の何が変革されるのかをテーマに話が進みます。

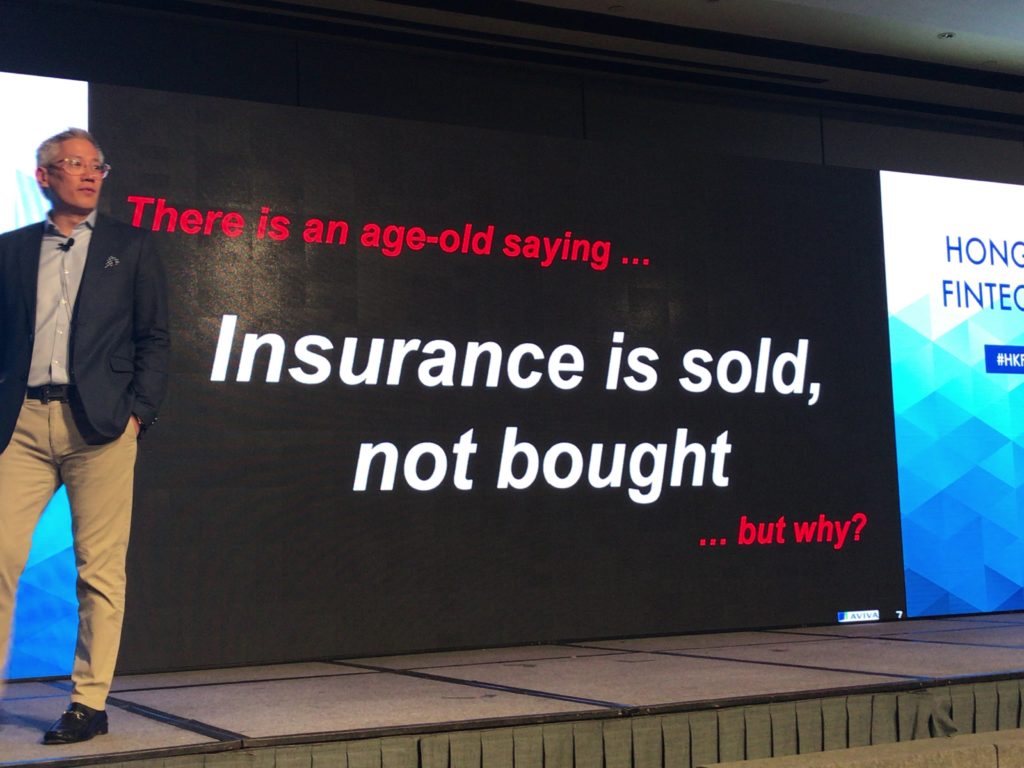

保険業界の旧世代は「保険は売るもので、買うものではない」とよく言っていたそうです。

日本でも同じような話を端聞きしたことがあります。

「それでは、なぜ保険商品がそう言われてしまっていたのかというと、業界の人々がそれを望み、消費者がそれを受け入れたからだった」とChris氏は言います。

保険商品は保険の専門家たちにより蓄積された知識を基に作られるため変化に乏しく、なかなか内容が新しくなりませんでした。

また、保険商品の不透明性こそ、利益率を底上げしていたと言えます。

消費者も分からないがゆえにそれを受け入れてしまっていました。

消費者が自身に真に必要なものを分析することは難しく、必要なものが分かったとしても保険商品を理解することが難しかったのです。

結局のところ保険の専門家に頼ることになるのですが、対面で会える数は限りがあり、少数の代理店に触れることしかできていませんでした。

結果として、保険業界の人は変革がなくても売れるため、同じマーケティング、同じ商品、同じ接触方法をとり続けていました。

「しかし、それを打ち崩したのがITです。」とChris氏は続けます。

ITによって環境は大きく変わりました。

これまで消費者からとれるデータは性別などの一般的なものでしたが、現在ではオンラインでの買い物記録など、ライフスタイルそのものにまで手が届きます。

また、保険業界の人々のサービスも従来の「より適した保険商品の紹介」から、「真のニーズにあった保障」に変わろうとしています。

ITは保険の中の「時間」の概念をも大きく変化させました。

ユーザーが事務手続きに費やしていた時間は大幅に短縮され、いつどこにいようとも支払いや問い合わせを行うことができます。

セキュリティの面でもより精度が向上し、IDカードのコピーの提出ではなく、顔写真をその場で撮るだけで本人認識が可能になりました。

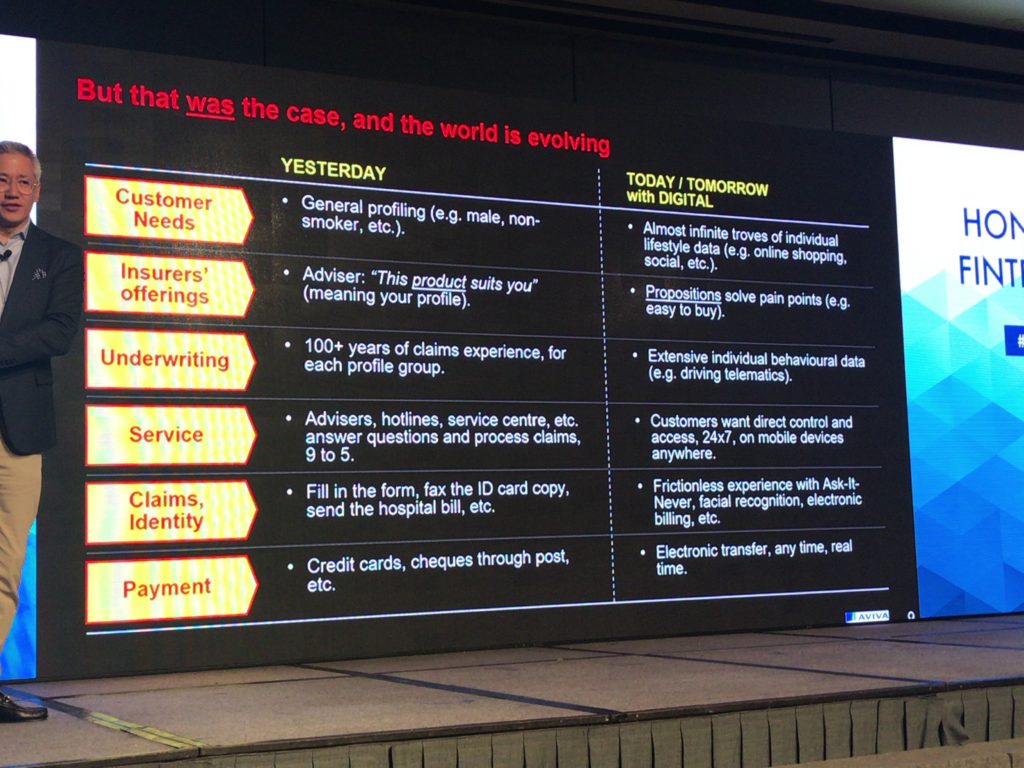

各地でその変化は顕著に現れてきています。

イギリスでは現在67%の自動車保険がすでにオンラインで取引されていて、中国ではwechatを初めとするモバイル決済のサービスが発達してきています。

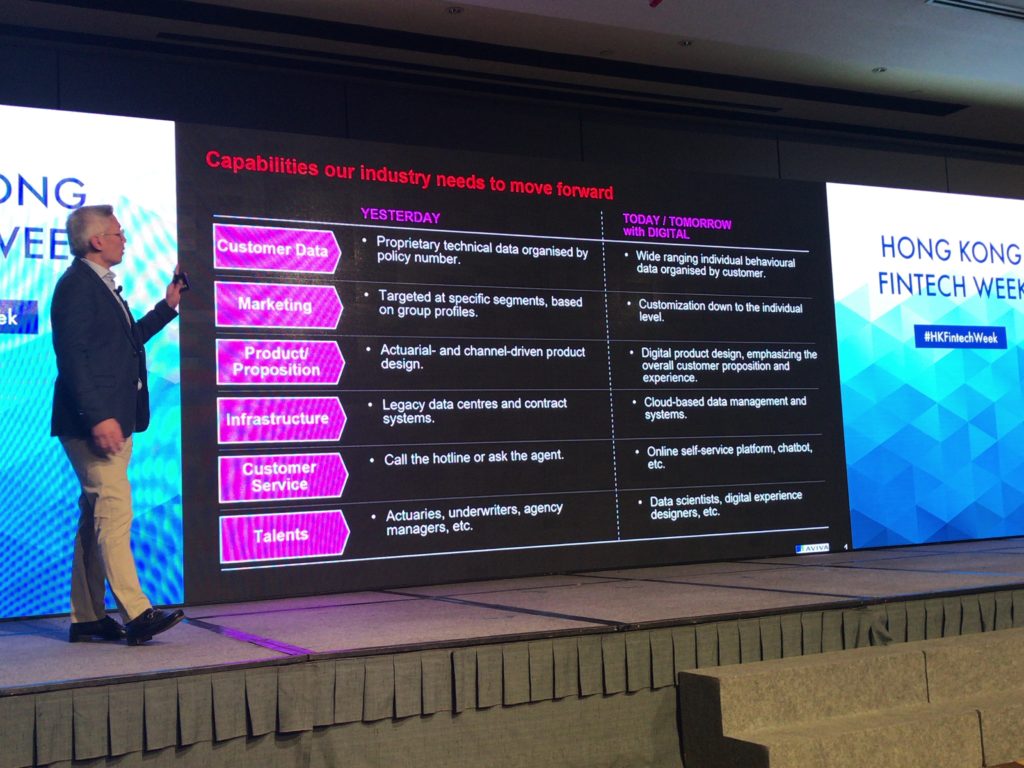

これからの保険業界の進むべき方向についてChris氏は語ります。

「より広く個人の行動データをとり、それに個別に対応するようなマーケティングに変えていかねばならない。

そして、デジタルサービスのUXをより高めねばならない。

インフラとしてクラウドを基礎とした管理とアクセスの形を作り、ユーザー向けのサポートとしてはチャットボットなどの個別対応に切り替えていかなければならない。

そこに必要となってくる人材は、データサイエンティストやUI,UXデザイナーだ。」

InsurTech(インシュアテック)による改革がどのように行われていくのかというイメージが膨らむプレゼンテーションでした。

また、保険業界だけの未来ではなく、さまざまな産業のこれから先に言える方針だとも感じられました!

Rules and Regulation of Insurance:Copying with tech-driven change

こちらは二日目の午後、メインホールとは別のWorkshop2で行われたパネルディスカッションです!

出演者はAXA Labs Asiaより、Founder&CEOであるFrank Desvignes氏(写真一番左)。

Hill Dickinsonより、PartnerであるCaroline Thomas氏(写真左から二番目)。

Insurance Authorityより、Policy and Development DivisionのExecutive DirectorであるRaymond Tam氏(写真左から三番目)。

そして司会は、Duff & Phelpsより、Managing DirectorであるLapman Lee氏(写真一番右)でした。

(各企業のリンクは以下の通りです)

AXA

Hill Dickinson

https://www.hilldickinson.com/

Insurance Authority

https://www.ia.org.hk/en/index.html

Duff & Phelps

https://www.duffandphelps.com/

はじめにAXA Labs AsiaのFrank氏によるプレゼンテーションがありました。

そのプレゼンテーションに沿って解説していきます!

テーマは「テクノロジーはどのように保険とその規制を再設計するだろうか」です。

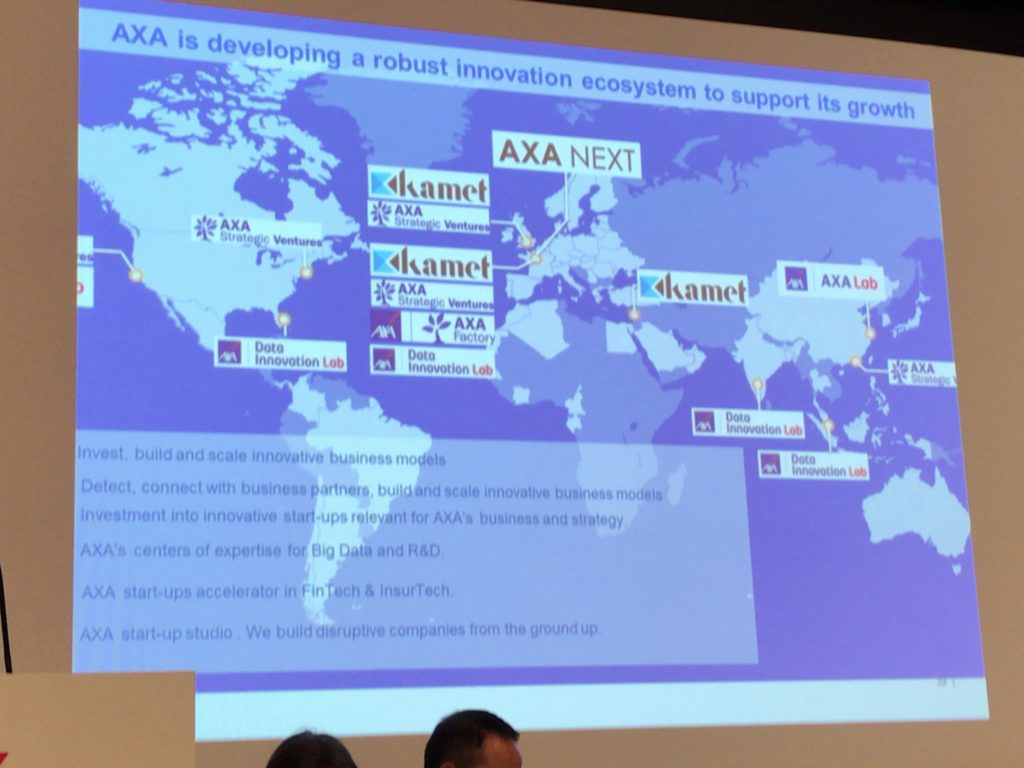

AXAは強力なイノベーションが起こりやすいエコシステムの構築に乗り出しています。

同社は保険会社としての拠点だけでなく、イノベーション研究室やベンチャー投資機関なども図のように世界各地に展開しています。

ベンチャー投資機関を世界各地に置く目的は、イノベーションを「探し出し」、「つながる」ためです。

より革新的なInsurTech(インシュアテック)、FinTechを見つけ出し、ビジネスモデルを具体化し拡大させていきます。

スタートアップ企業を探し出し、連携することで、自社にイノベーションを起こしていこうという戦略だと思われます!

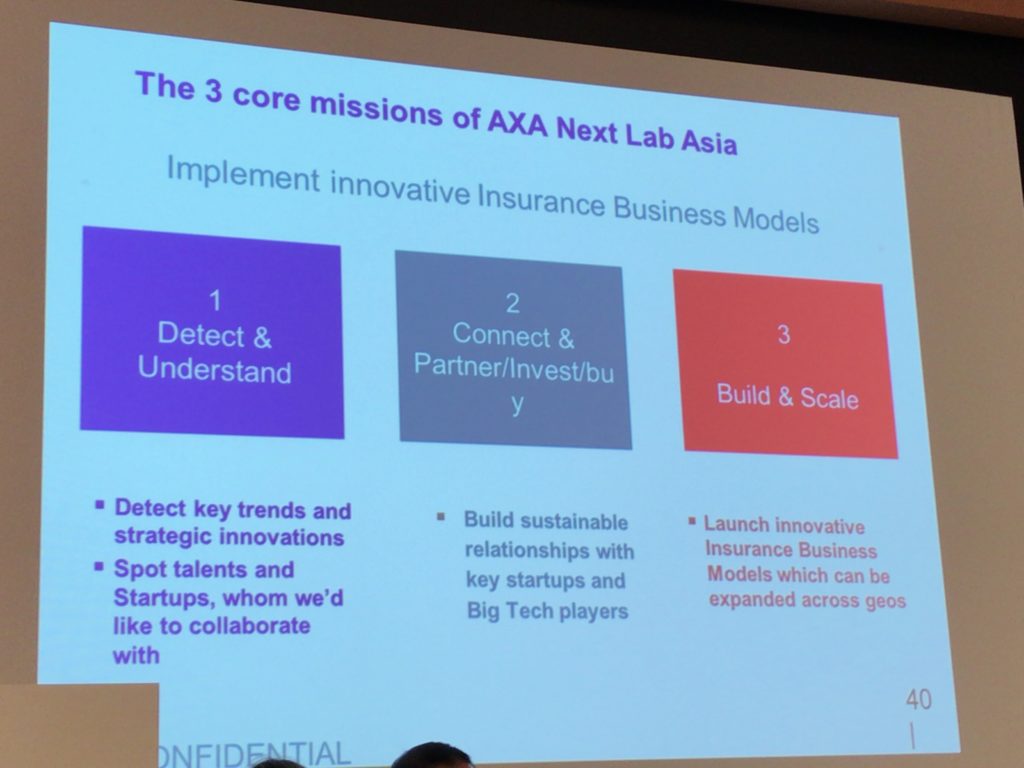

AXA はアジアにおいて3つのミッションを掲げています。

それは新たな保険のビジネスモデル導入にあたって、

①イノベーション技術、企業を見つけ出し、理解すること。

②つながりをもち、提携するか投資するか買収すること。

③顕在化し、拡大すること。

です。

①のフェーズではカギとなるトレンドの認知、人材やスタートアップ企業の探求を行います。

また②のフェーズでは持続的な関係性を構築することを念頭に置きます。

これから先、大きな保険会社がいかにしてInsurTech(インシュアテック)へ進出していくかの戦略を示していました。

戦略の一例としてとても興味深かったです!

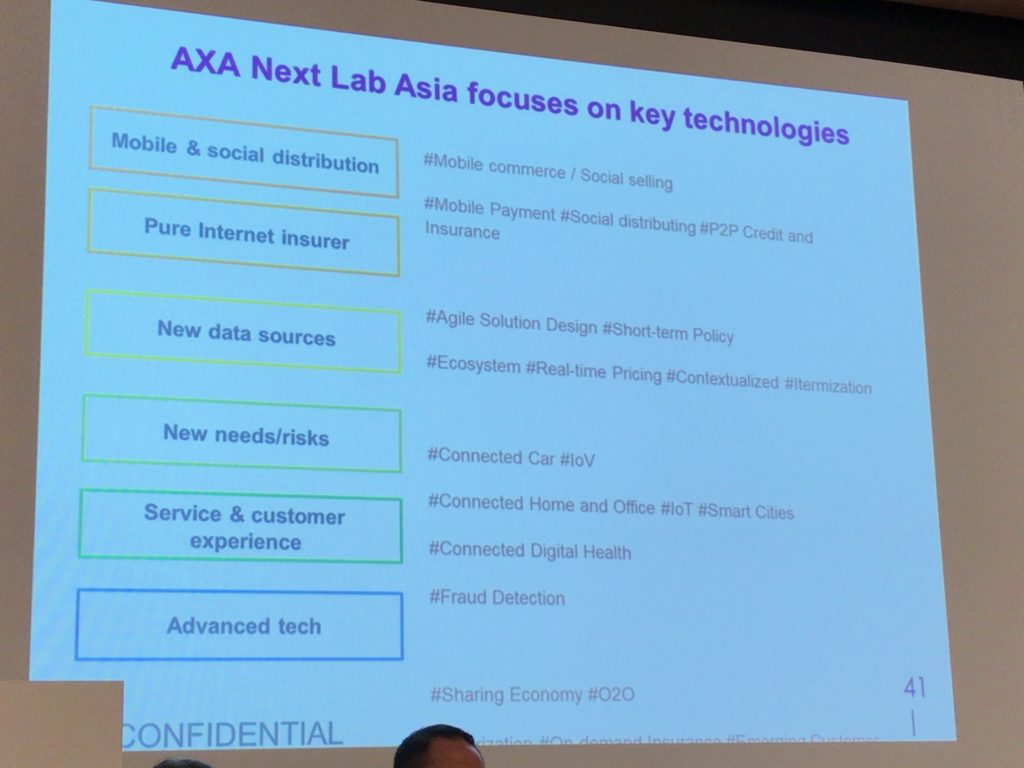

AXAは今後カギとなるテクノロジー区分を6つ掲げています。

画像上から順に次の通りです。

「モバイル端末による決済や取引、そしてP2P的つながり」

「オンライン上のみで完結する保険取引」

「新しいデータソース(よりユーザーに踏み込んだ情報の把握)」

「新しい需要とカバーすべきリスク」

「サービスとUX(顧客体験)」

「今後生まれる新たなテクノロジー(O2O等)」

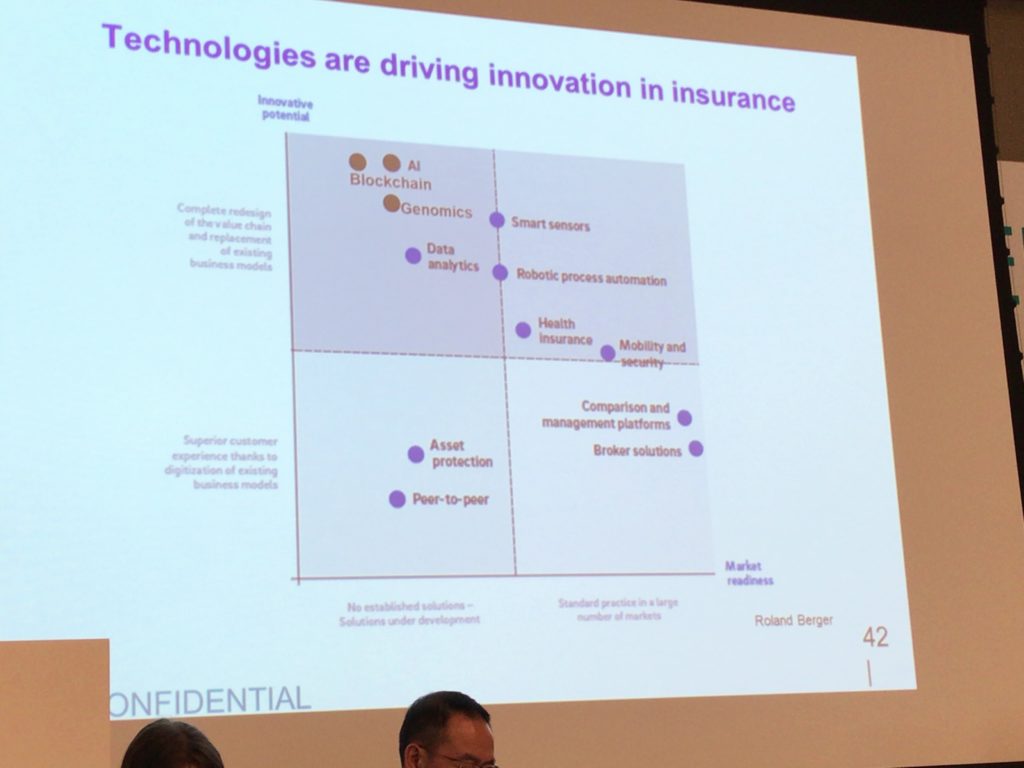

こちらはコンサルティングファームであるローランドベルガーによる保険業界における各イノベーションの分布表です。

縦軸をそのイノベーションのポテンシャル、横軸をそれがマーケットに出回るまでの進捗度合としています。

上部は既存のビジネスモデルを根本から再設計し直す可能性を持つもので、下部は既存のビジネスモデルの漸進的な改善に留まるものです。

また、右側は標準機能レベルで市場に広く存在しているもので、左側はまだ開発段階にあるものとなっています。

この表を見ると保険比較系や保険管理系はもうすでに市場に広く出回っていると考えられていることがわかります。

一方でP2Pや資産保全のイノベーションはまだそこまで進歩しているわけではないようです。

また、大きな変革を起こしうるのはブロックチェーン、AI、ゲノム技術、データ分析技術、スマートセンサー(例:スマートウォッチなどのセンサーによるデータ取得)、RPAのようです。

2017年10月のFinTechの浸透度を各国で比較しています。

データはコンサルティングファームであるEYが集計した20ヶ国のものです。

デジタル系商品やサービスに対しアクティブなユーザーのうち、何パーセントがFinTechサービスを利用しているかを示しています。

1位から5位まで順に、中国69%、インド52%、イギリス42%、ブラジル40%、オーストラリア37%です。

20か国平均は33%であり、そこからも上位国のFinTechサービスの浸透度の高さが伺えます!

アメリカはちょうど平均の33%であり、日本は大きく後れて14%で20か国中19位です。

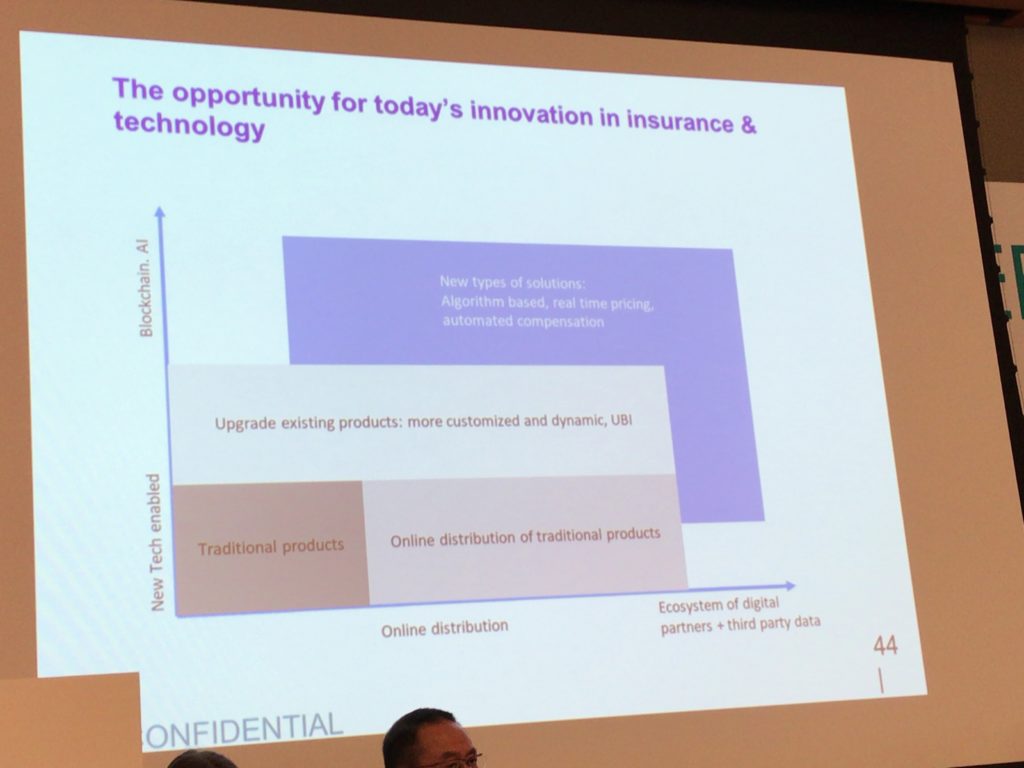

InsurTechにおけるイノベーションによる参入機会についてマトリックスでまとめています。

このマトリックスを見ると、既存の保険商品のオンライン分配や、保険商品のアップグレード(従量制の保険)などは基本的に既に実用可能な技術で実現されるようです。

AXAはマトリックスの右上にくる部分こそ今後勃興してくるアイデアで、「リアルタイムでの価格決定」と「自動化された補償」だと考えているようです。

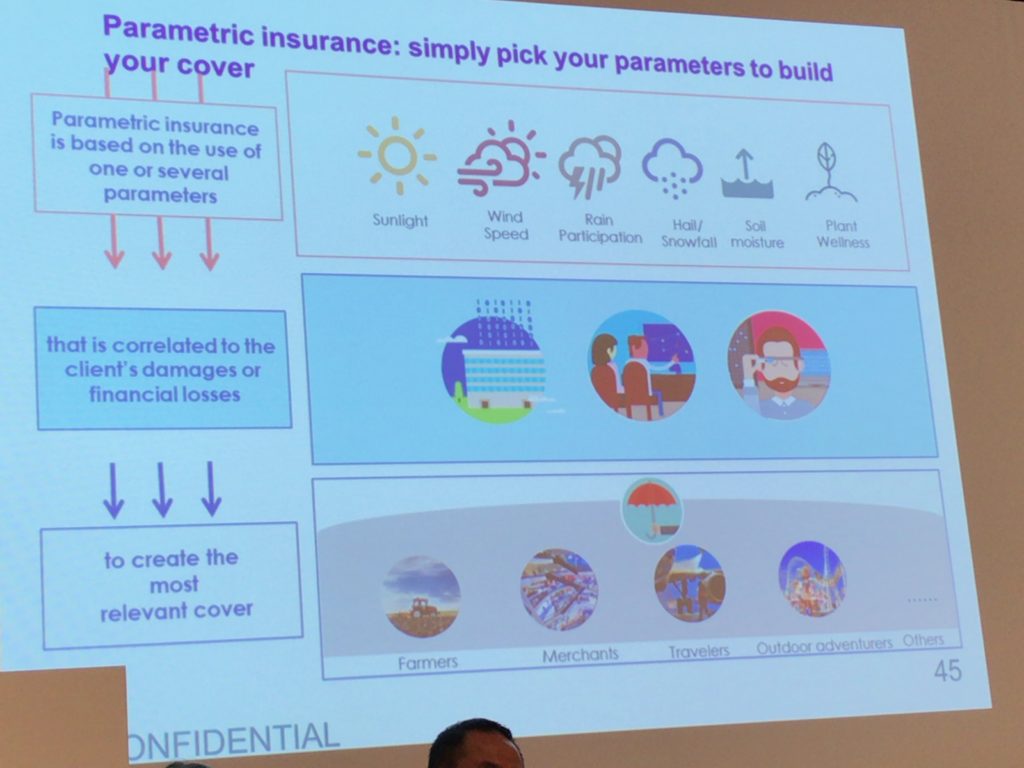

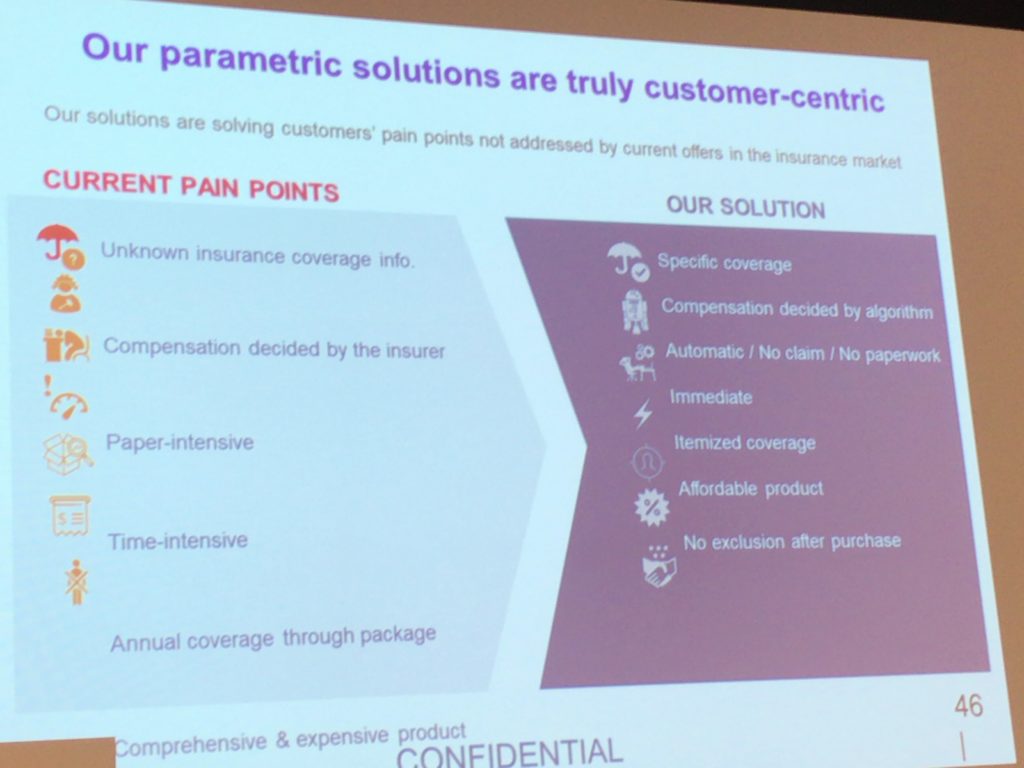

今後実現させたい保険として、パラメトリック保険について解説しています。

パラメトリック保険とは単純にユーザーの各種パラメーター(事前に設定しておく)に応じて補償を決定する保険のことです。

例えば、大雨が降るという現象は複雑に因果関係が絡み合い、結果的にユーザーの金融的な損失につながることがあります。

農業作物への損害や野外イベントの中止、交通機関の遅延などが良い例でしょう。

この雨のようなパラメーターを事前にビッグデータの分析により選定しておくことで、新たな保険として成立させようというものです。

パラメトリック保険のすぐれた点は、いくつかありますが、その中でも顕著なのが「査定」がいらないことです。

これまでの保険のしくみでは、損害が発生した後にどのような損害なのかをその都度査定しなければなりませんでした。

しかし、パラメトリック保険ではパラメーターの動きさえ確認すれば査定の必要がありません。

アルゴリズムによって、ユーザーはスピーディに保険金を手にすることができます。

こちらがAXAのパラメトリック保険商品の一つである「Fizzy」です。

航空運航状況をブロックチェーンで管理し、遅延時などの場合アルゴリズムにより自動で保険金が支払われる仕組みです。

近いうちにサービスを開始する予定です。(2017年10月の情報)

AXAは2017年8月にフィリピンで台風に対するパラメトリック保険サービスを開始しました。

商品名は”Agricultural property insurance”です。

パラメーターは農作物への損害額、台風の速さ、台風との距離で、1年間ごとに集計されます。

ブロックチェーン技術とデータ分析による知見の高まりにより、査定の手間のかからない新たな保険が開発されているというのは本当に面白いアイデアだと思いました!

ブロックチェーンの強みである、「情報が逐一記録されてかついつでも呼び起こせる」という特徴を活かす方法はさまざまに考えられると思います。

その一例としてとても強力な例だと思い大変興味深かったです。

また、「データ分析技術」がここまで大きなイノベーションを生み出せるということがわかりました!