©Finanzchef24(https://www.finanzchef24.de/service/studien/studie-insurtech-finanzierungen-2018 )

©Finanzchef24(https://www.finanzchef24.de/service/studien/studie-insurtech-finanzierungen-2018 )

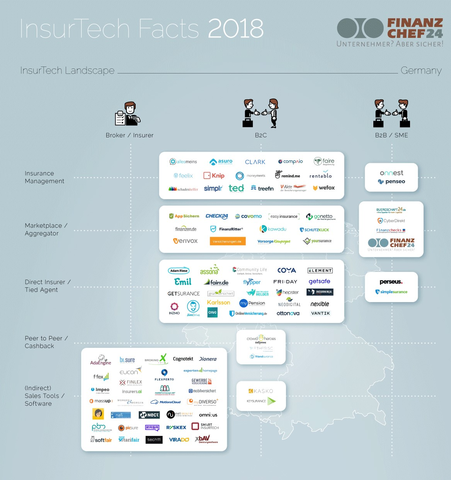

2012年以来世界各地に広がりを見せているインシュアテックの波は、ドイツの保険市場にも急速な変化をもたらしています。簡単でスピーディー、そして顧客一人一人の嗜好に合ったサービスを求めるデジタル世代の顧客ニーズにチャンスを見出し、数多くのインシュアテック企業が誕生、ダイナミックな発展を遂げています。伝統的な保険会社も独自でインシュアテック事業を始めるものや、インシュアテック企業への投資を通じ、デジタル技術の獲得に努めています。2018年には、インシュアテック企業の資金調達額は過去最高の1億7300万ドルに達しました。

ドイツインシュアテック市場の動向

Oliver Wyman and Policen Direktによる最新の調査によると、2019年半期の時点においてドイツ市場には134のインシュアテック企業が名を連ねています。¹2017年まで年々大幅な増加の一途をたどってきたものの、昨年から急激にその伸びを落とし、インシュアテックブームの終焉とも言われています。この背景にはスタートアップ企業が市場競争で生き残れず市場撤退したり、逆に成功を収めたことで大手保険会社に吸収されるケースなどがあります。

とは言え前述のように、2018年度にはドイツで過去最高の資金調達額に達しました。Finanzchef24²が発表した2018年度のインシュアテック投資の統計を見てみると、ダイレクト保険販売をビジネスモデルとするインシュアテック企業への投資が最多となりました。これは2017年から続く傾向で、特にオンライン完結型住宅保険を扱う企業Coya(コヤ)は、2018年度ドイツインシュアテック投資においては最高額となる3000万ドルの資金調達を獲得した他、Bafin(バフィン)より保険業の事業認可を取得しました。Bafinとは連邦金融監督庁の略称で、日本の金融庁に相当します。

Coyaのサービスを利用すれば顧客は契約から保険金請求、または契約解除まで全てシンプルな端末操作で行えます。煩雑な書類の手続きや時間や手間のかかる代理店等の仲介業者とのやり取りは一切必要ありません。また、契約は1日単位で解除可能で、必要な時に必要なだけ保証されるシステムです。商品の分かりやすさ、柔軟性のある契約体系、手頃な値段、簡単でスピーディーな手続き、といった顧客目線のサービスを徹底的に追求していることがコヤの最大の魅力です。ドイツでは、ドイツ人自身も皮肉を呈するほど、1つ1つの手続きに多量の書類が交わされる習慣が根付いています。Coyaのようなサービスに注目が集まるのは、必然と言えるかもしれません。

同様のビジネスモデルを共有するものには、日本のMS&ADホールディングスやSBIホールディングスからも出資を受け、ドイツで最初にBafin認可を取得したダイレクト損保を扱うElement(エレメント)、走行距離連動型ダイレクト自動車保険に特化したFri:day(フライデー)、複数の保険商品の契約から請求までアプリで完結するサービスを提供するGetSafe(ゲットセーフ)も名を連ね、昨年から今日まで巨額の投資獲得に成功しています。

2018年ドイツインシュアテック投資額ランキング2位は、Clark(クラーク)が勝ち取りました。同社は、ロボアドバイザーを駆使した複数保険管理ツールの開発で一躍成長し、シリーズBの投資ラウンドで2900万ドルを調達しました。Clarkのアプリは、膨大な保険市場のデータをベースに、顧客が加入中の保険が今のライフスタイルに最適かどうかの評価、保険料の節約やよりよいサービスを受けるための保険切替えの提案などを行います。一度加入するとなかなか見直すことのない保険商品だからこそ、顧客にとって多大なメリットをもたらすサービスとして注目されています。Wefox(ウィフォックス)は、同様のビジネスモデルに属しますが、2019年3月にはグループ全体で約1億ドルもの資金を獲得しました。同社は、AIとビッグデータに基づき、保険を熟知したブローカーと個人とを結ぶプラットフォームを提供しています。ブローカーにとっては新規顧客開拓と顧客管理の改善、個人にとっては、オンラインで保険金請求が可能な他、時間や場所を選ばず、その道のプロから保険について手軽に相談できるというメリットがあります。さらに、独自のダイレクト型保険会社One(ワン)のグローバル展開にも注力しています。2019年1月には、SBIホールディングスとWefoxの共同で新会社「SBI wefox Asia」が設立されました。

この他にも、インシュアテック企業は保険業界が抱える課題をテクノロジーによって解決することを第一義とし、保険会社がこれまで手を出せなかった業界バリューチェーンの様々な分野をターゲットに、多様なビジネスモデルを確立しています。

¹Oliver Wyman and Policen Direkt, THE FUTURE OF INSURTECH IN GERMANY THE INSURTECH RADAR 2019.

https://www.oliverwyman.com/our-expertise/insights/2019/jul/insurtech-radar-2019.html

² Finanzchef24, InsurTech-Studie 2018: 173 Millionen USD für Deutsche Insurtech Startups. March 6, 2019

http://fintechnews.ch/fintechgermany/insurtech-studie-2018-uber-173-millionen-usd-fur-deutsche-insurtech-startups/26290/

エコシステムの構築と拡大

こうした多額の投資の多くは、保険会社が行っています。世界の大手保険会社25社のうち、約3分の2がインシュアテックスタートアップ企業への戦略的投資を積極的に行っています。ドイツ大手Allianz(アリアンツ)やMunich Re(ミューニックリー)も、巨額を投資してきました。Allianzは、独自のデジタル投資部門「Allianz X」の規模を、設立当初から倍に拡大し、総額10億ドルを15のスタートアップ企業に直接投資しています。また、前述のインシュアテック企業Fri:dayが、スイス大手バロワーズ保険によりベルリンに設立されたように、保険会社自らがインシュアテック事業に参入するケースもあります。

数年前まで、インシュアテックは「ディスラプター」とも呼ばれ、保険業界を脅かす存在として懸念されてきました。今では、インシュアテック企業は保険会社のデジタル変革を後押しするパートナーとして、保守的であった伝統的な保険会社も、協力モデルを積極的に探すようになりました。インシュアテック企業の魅力は、保険会社が独自で取り組むには困難な部分、またはニッチな分野で従来手を付けられなかった穴を補完できることにあります。今や、パートナーシップの構築は大前提となり、どう正しいパートナーを選ぶかということに関心が移っています。

一方、インシュアテック企業にとっても、保険会社の保有する資金、ブランド認知度、顧客基盤、業界特有の専門知識(規制、プロセス、ネットワークなど)は、事業の継続と成功に欠かせない大きな魅力です。ドイツの消費者の特徴として、新しいものに抵抗感を持つことがありますが、その観点からも、既存保険企業との連携は大きなプラス要素となります。保険会社とインシュアテック企業の協力関係は、まさにWin-Winの関係にあると言えるでしょう。こうした関係構築を促進すべく、ドイツではインシュアテック企業と保険会社とのエコシステム構築のためのハブ拠点が次々と誕生しています。

中でもベルリンは、ヨーロッパ最大のフィンテックハブ拠点として発展してきました。ドイツのフィンテック企業の27%を支えていると言われています。ベルリンは、フィンテックエコシステム自体をビジネスモデルとするFinleap(フィンリープ)の本拠地でもあります。自らベンチャーキャピタルでもある同社は、スタートアップ企業の事業支援と投資家とのマッチングを通じ、これまで16ものフィンテック企業の設立に成功しています。2017年にはSBIホールディングス、2018年には中国平安から出資を獲得しました。先の例で挙げたElementとClarkは、Finleapエコシステムに属しています。

伝統的な保険会社が集まるケルン、ミュンヘンでもデジタルエコシステム形成の動きが盛んに見られ、ケルンのInsurLabやミュンヘンのInsurTech Hub Munichなどがあげられます。こうしたハブでは、スタートアップ企業、保険会社、研究者、投資家や政治家などが集い、国境を超えたイノベーションの創出が試みられています。今年7月には、日本の第一生命保険会社がミュンヘンのインシュアテックハブに加わりました。

エコシステムの構築は、インシュアテック企業と保険会社間だけではありません。インシュアテックスタートアップ企業同士の連携により、それぞれの商品を組み合わせ、消費者に画期的なサービスを提供する動きも見られるようになりました。フライデーは今年、P2P保険のFriendsurance(フレンドシュランス)とパートナーシップを締結しました。これにより、走行距離連動型保険と無事故時の保険料キャッシュバック両方の恩恵を受けることが可能となります。無事故の場合、顧客は相応の保険料の返還に併せ、契約時に申告した走行距離から実際の走行距離を差し引いた分の保険料の返金を受けることが可能となるのです。Friendsuranceは他にも、銀行と保険会社とのパートナーシップを結び、バンカシュアランス事業へも参入しています。消費者にとってよりメリットが大きく、シンプルで使いやすいサービスを追求する過程で、エコシステムの形態も多様化することでしょう。

最後に

デジタル変革への要求が高まる中、ドイツの多くの保険会社は、未だ時代遅れのITシステム、サイロ化された組織構造、複雑な業務プロセスなど、イノベーションの足枷なる様々な課題に直面しています。インシュアテック企業への投資とパートナーシップの形成は、こうした状況への戦略的な対策の一つです。インシュアテック市場では今後も競争がますます活発となり、自然淘汰の原理で真に優れたサービスや技術だけが洗練され、生き残るでしょう。ドイツのインシュアテック企業初のユニコーン企業が誕生するのも時間の問題かもしれません。

(Sollers Consulting K.K. 代表取締役ミハウ・トロヒムチュク)